今回は、持ち家派の人の住宅ローンについて、資産運用とのバランスの考え方を紹介します。 ※ここでの資産運用は長期投資を前提としています

テーマ①:金利タイプは変動か固定か

結論から言うと、固定金利、その中でも全期間固定金利がオススメです。

一般的に住宅ローン金利は下記の通りです。

低い 変動金利 < 当初固定金利 < 全期間固定金利 高い

なぜ全期間固定金利がオススメかと言うと、将来の資金繰りのリスクを低くすることが出来るからです。順に説明します。

そもそも株式投資は、生活防衛資金を確保した上で、それ以外の余裕資金で行うものです。

そして、株を保有している間はその分の資金はロックされて現金として使うことは出来ません。

余裕資金における、現金と株式の保有比率のことをポジションと言ったりします。

例えば、現金と株式の保有比率が20:80の場合、株式8割のポジションを取っていることになる

株式投資をするのはお金を増やしたいからですよね。そして昨今の預金金利がほぼゼロパーセントだから、株式投資をしてお金を増やそうという目的があると思います。

株に多くのポジションを取るということは、それだけ手持ち資金が減ることを意味します。

金利タイプの話に戻りますが、固定金利が変動金利よりも高い理由は、債権者である金融機関が金利上昇リスクを負うからです。

融資実行後、全く金利が上がらなかった場合は結果的には固定金利は損ですが、この場合の変動金利との差額は金利上昇リスクに対する保険料、と考えます。

逆に、変動金利にした場合は、将来の金利上昇リスクに備えて月々の返済額とは別に繰上返済用の貯蓄をしていく必要があります。元金を減らすことで、金利上昇による支払総額の増加という影響をマイルドにするということです。

固定金利:変動金利よりも多く払うお金は金利上昇リスクに対する保険料 変動金利:金利上昇時に繰上返済をして元金を減らすための貯蓄が必要

ここで一点補足ですが、変動金利かつ元利均等返済で借りた場合、仮に金利が上昇しても一般的には「5年ルール」と「125%ルール」が適用されます。

「5年ルール」とは、どんなに金利が急上昇しても、5年間は月々の返済額が直前の元利均等返済額のまま変わらない、というものです。

「125%ルール」とは、5年経過して月々の返済額を上げる場合、どんなに金利が急上昇していても上限は直前の1.25倍まで、というものです。

これらのルールがあるので、仮に金利が急上昇しても、すぐに返済が厳しくなるというリスクは低い一方で、実際には月々の返済額に占める元金の割合が減っているだけなので将来にツケを回すことになることには注意が必要です。

「5年ルール」と「125%ルール」:すぐに返済が厳しくなることはないが、計算上実際の利率は上がっているので注意が必要

以上を踏まえた上で、変動金利を選ぶ場合、金利が上昇した時の対応策としては下記の3つがあります。

1.繰上返済をして元金を減らす

前述した、別途貯蓄をしていく方法です。専用の定期積金の口座を作るなど、このお金に手を付けてしまわないように工夫が必要です。

2.借換をする

金利上昇幅が低い場合は、最初から固定金利を選んだ場合よりもまだメリットがある場合もありますが、当然借換による融資事務手数料などが発生します。

3.不動産を売却して完済する

タイミングにもよりますが、売却時価がローン残高を下回る場合は使えません。そもそも不動産を売却することになるのは本末転倒な気がします。

変動金利を選んだ場合、(1.と2.いずれの場合も)将来金利が上がった時に備えて月々の返済とは別に貯蓄をしていくことが重要です。これを怠ると、金利が上がった時にたまたま株式市場が暴落していて、しかし住宅ローンの繰上返済や借換をするために望まない形で株を売却しなければならなくなるかもしれません。

株式投資をしていると、ポジション取りや種銭の確保など資金管理に頭を使うものです。変動金利を選ぶということは、ただでさえ資金管理に頭を使うのに、管理すべき事項をさらに増やすことになるのです。

変動金利と比べると高いものの、現在の全期間固定金利は約1%と充分低い水準にある。全期間金利を固定することによって、金利上昇リスクという心配事を無くし、良い精神状態を保って長期間株式市場に居座り続けることで長期投資のメリットを享受する。これが筆者の考える結論です。

フラット35ではなく、フラット35S(耐震性能が高いなど、一定の基準を満たした住宅が対象で、当初10年間or5年間、金利が△0.25%となります)が使えるなら、尚更全期間固定金利がオススメです

筆者自身、直近でこれから住宅ローンを組む身です。支払いを1円でも安くしたいのが人間心理というものであり、であれば変動金利にしたくなるものだと思っています(借入の最初の方の期間は元金が大きく、利率が低ければそれだけ利息も小さくなり、計算の仕組み上トータル期間の総支払額が固定金利よりも小さくなりやすいので尚更です)。

トータルで考えた場合、仮に今後金利が上昇局面に入っても、借入の最初の方の期間は元金が大きいため、最初の利率が低ければそれだけ利息の低減効果も大きい

しかしながら、最長35年にも及ぶ人生を大きく左右する住宅ローンというものについては、もう一歩踏み込んで考える必要がある、と筆者は考えています。次の2つです。

1.自分でコントロールする

金利は外部要因であり、自らがコントロールできるものではありません。このコントロールできるかどうか、が重要です。金持ち父さんなどの本にもよく出てきますが、自由な人生を送りたいなら、コントロールされるのではなく、主体的にコントロールする側になる必要があります。

コントロールできる金利タイプは、もちろん固定金利です。10年ほど前は、全期間固定金利は約3%でした。それと比べると今は約1%で組めるのですから、あまり欲張りすぎず、「充分低い水準で固定金利を組める」と考えるのも一つです。

2.自分の性格を知る

変動金利にして仮に金利が0.5%上昇したとしましょう。「また金利が上がったらどうしよう…」と不安で夜も眠れない、となりそうな人は要注意です。ちなみに筆者はこのパターンです。こうなれば寝不足や精神不安で日常生活に支障が出ます。金額面だけが大事とは限らないということですね。

テーマ②:住宅ローン控除をはじめとする税金関係

住宅ローン控除は、融資実行から当初10年間(消費税率10%で家を買った場合は13年間)、年末の住宅ローン残高の1%(ただし上限あり)分を所得税と住民税から還付してもらえる制度です。

正式名称は「住宅借入金等特別控除」。所得税と住民税から税金の還付を受けることが出来る税額控除です。

一般的には、契約した住宅ローン金利が1%未満なら、支払う金利よりも住宅ローン控除による還付額の方が大きくなるので得と言われます(当初10年間に限っての話)。

この住宅ローン控除を使う人で、さらに株式投資をする人という条件を加えた場合、外国税額控除が適用出来なくなる可能性に留意することが必要です(国内株式のみの場合は関係ないので飛ばしてください)。

具体的には米国株がこれに該当します。米国株の配当金は、現地で10%の源泉徴収がされ、さらに残りの90%に対して約20%が国内で源泉徴収されるため、実際に振り込まれるのは約72%となります(100-10-(90×20%)=72)。

現地での10%の源泉徴収は結果的に二重課税となるため、確定申告を行うことで還付を受けることが出来ます。これが外国税額控除です。

ただし、外国税額控除は所得税からの還付であり、住宅ローン控除を使った後の所得税額が0円の場合は、外国税額控除の適用が受けられません。

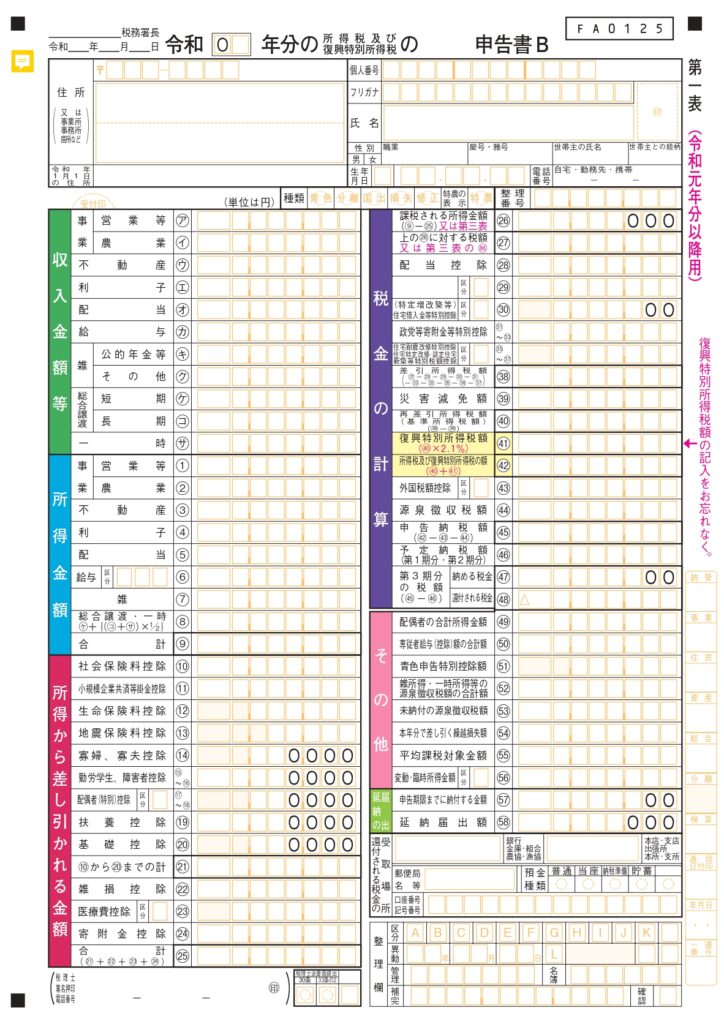

画像貼りましたが粗くて見にくいと思います。確定申告書のリンクはこちら。

流れとしては下記の通りです。

㉗:㉖に対する税額(住宅ローン控除を引く前の所得税)

㉚:住宅借入金等特別控除(住宅ローン控除をここで引く)

㊷:所得税及び復興特別所得税の額(住宅ローン控除を引いた残額)

㊸:外国税額控除(㊷の金額の範囲内で外国税額控除を引ける)

ポイントは、住宅ローン控除を引いた後の金額の範囲内でしか外国税額控除が使えないということです。平均的なサラリーマンであれば、住宅ローンを組むことが多い20~30代はまだ給料も低く、かつ、住宅ローン残高は大きいため、㊷の金額が0円になることは珍しくありません。したがってこの場合は外国税額控除が使えず、現地で10%源泉徴収された分は取り戻せないことになります。

細かい説明はここでは省きますが、住宅ローン控除は所得税から引ききれなかった分は住民税からも引けるので、順番が逆だったら住宅ローン控除も外国税額控除も使えるのに……と考えざるを得ません。

ではどうするか?と言うと、

- 外国税額控除が使えない可能性があることを認識した上で諦める

- 賃貸にする(確かに外国税額控除は使えるがそれだけを目的に賃貸にするのはナンセンスか)

- ADR銘柄を混ぜる(英国株などのADRは、この10%の源泉徴収がありません)

いずれにせよ、外国株投資をしながら住宅ローンを組むということは、外国税額控除と住宅借入金等特別控除という税金面とも密接に関係します。したがって、前もってある程度は、所得と税金のシミュレーションをしておくことをオススメします。

まとめ

今回記事にした内容はあくまで筆者の考え方であり、数ある考え方の一つに過ぎません。もちろん変動金利がダメと言っているわけでもありません。

株式投資にせよ、住宅ローンにせよ、資金管理計画が非常に重要だと考えています。

特に住宅ローンに関しては、一般的には最長35年間もの資金管理計画が必要であり、実質的に資金拘束されます。これを甘く見ずに、自らコントロールして、人生を豊かにしたいものですね。

住宅ローンに関するオススメの本です。基礎知識が学べるのはもちろんですが、徹底的にローンを組む人の視点で書かれています。住宅ローンをこれから組む人にとっては必読書と考えます。

Let’s make dreams come true!

コメント